子育て中の家庭や自営業の方は、家計の大黒柱に万が一のことがあったときのために、生命保険に加入することを考えると思います。

しかし、生命保険に加入しようと思っても、

- 生命保険って何?

- どんな種類や商品があるの?

- どうやって決めればいいの?

- そもそもいくら必要なの?

といった疑問があって、なかなか決められないという方が多いと思います。

今回は、生命保険とは何か・いくら準備すればいいのかを含めて、ゼロからわかりやすく解説しようと思います。

この記事を読めば、我が家でいくらの生命保険を準備する必要があるのか、どのように生命保険を決めればいいのかがわかります。

生命保険とは?

生命保険とは、被保険者が死亡したときにまとまった保険金が支払われる保険のことです。また、生命保険の中には、病気で入院したり手術をしたときにも支払われるものもあります。

特に、家計の大黒柱が加入し、万が一のときでも家族が露頭に迷わずに生活していけるように、一定額の金額が死亡時に入るように掛けておく保険です。

生命保険には3種類あります。

- 定期保険

- 終身保険

- 養老保険

基本的に、この3種類をライフステージに合わせて加入して組み替えていくのが通例です。

まずは、これら3つについて確認しておきましょう。

| 定期保険 | 終身保険 | 養老保険 | |

| 満期 | あり | なし | あり |

| 返戻金 | なし | あり | あり (満期金) |

| 保険料 (目安※) | 安い 3,500円 | 普通 22,000円 | 高い 30,000円 |

定期保険

定期保険とは、有効期限のある生命保険のことです。

その分、保険料も安いです。安くて大きな保障が得られるのが定期保険の特徴です。

- 保障期間が有期である(=満期がくる)

- 保険料が安い

- 満期時に返戻金がない

つまり、例えば10年の定期保険の場合、加入してから10年間が保障期間であり、その間になくなった場合には生命保険金が支払われます。

しかし、11年目以降は保険の期限が切れるので、11年目以降に死亡した場合には支払われません。

11年目以降にも保障が必要な場合には、新しいは生命保険に入り直すか更新する必要があります。

また、保険料が安い分、解約返戻金や満期時の返戻金がないので、掛け捨ての保険になります。

終身保険

終身保険は、保障が一生涯続いて期限がない保険です。

期限がない分、定期保険よりも保険料が高く設定されています。

- 保障期間に期限がない(=一生涯)

- 保険料が定期保険よりも高い

- 解約返戻金がある

保険料の支払いは、

- 払い込み期間30年

- 終身払い(一生涯支払う)

など、支払い方法は選べます。

また、終身保険の特徴として、死亡前に解約した場合に解約返戻金が受け取れる点があります。解約返戻金は、払い込み保険料よりも少なくなりますが、保険料の一部が返ってくることから、掛け捨てではないのがメリットであり、貯蓄性が高い保険と言えます。

万が一のために備えつつ、備えが不要になったり生きているうちにお金が必要になったときに換金できるのが特徴です。

養老保険

養老保険は、満期時に保険金額と同額が受け取れる貯蓄型の生命保険です。

- 保障期間が有期である(=満期がくる)

- 満期時に保険金額と同額を受け取れる

- 保険料が高い

例えば、期間30年、保険金額2,000万円の養老保険の場合、

- 30年の間に死亡すれば2,000万円の死亡保険金が給付される

- 30年の満期時には、2,000万円の満期金が給付される

ので、貯蓄をしながら備えもできる商品です。

一般的に、保険金額は、保険料の支払い総額よりも多く支給されるので、貯蓄性が高いと言われています。

ただし、30年の間に解約した場合には、解約返戻金があるものの保険料の支払総額よりも少なくなるのと、保険料が定期保険・終身保険よりも高いので注意が必要です。

養老保険は、死亡保障と合わせて、老後に使えるお金を用意する目的で加入するのがおすすめです。

加入目的を明確にする

生命保険に加入する際には、加入目的を明確にするのが何よりも重要です。

つまり、①誰のために②何のために加入するのかを考えることです。

特に、生命保険は自分が亡くなってから給付されるお金なので、自分のためではなく、自分の大切な人(=家族)のために加入するものです。

例えば、一般的なケースで考えれば、

- 妻と子供のため

- 生活費…約240万円/年(20万円/月)

- 教育費…約1,500万円/子1人

- 葬儀費用…約200万円

- お墓代…約150万円

のように挙げられます。

もちろん、生活水準・物価・子供の数・家の所有の有無などによっても、項目や金額は異なりますが、ざっくりとこのように設定します。

次に、具体的に生命保険で備えが必要な期間や額を説明します。

生命保険が必要な期間

生命保険を掛ける必要があるのは、基本的に、結婚後・子供が生まれてから・子供が自立するまでです。

前述したように、生命保険は、家族のためのものなので、結婚をして家庭を持ってから加入するのが一般的です。

したがって、

- 子どもが生まれてから、下の子どもが23歳になるまで

の間に生命保険を掛けるのがおすすめです。

子どもが大学を卒業して学費がかからなくなったら、基本的に多額の生命保険は不要になりますね。

もちろん、子育て中であっても、子供が大きくなるにつれて、教育資金は子供の自立までに必要な金額は少しずつ減っていくので、ライフスタイルに合わせて変える必要がありますが、それは後述します。

備えが必要な額

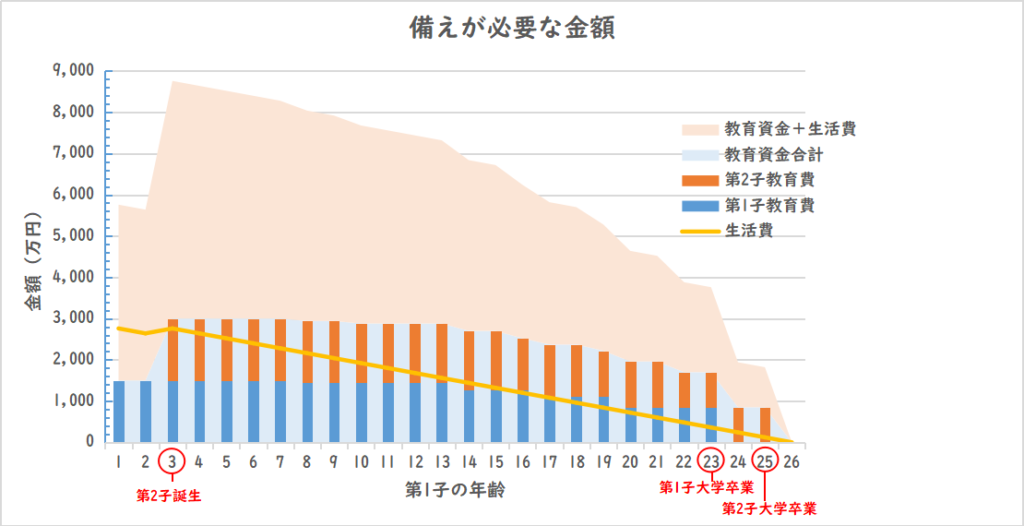

これまでのことを踏まえると、例えば30歳の会社員の夫と妻30歳と子供2人(5歳、3歳)の世帯の場合には、ざっと計算して約8,950万円です。

- 生活費…約4,800万円(約240万円/年×20年)

- 教育費…約3,000万円(1500万円×2人)

- 葬儀費用…約200万円

- お墓代…約150万円

働き盛りで子育て中の世帯が、約9,000万円近い金額を用意するのは、そう簡単ではありませんね。

また、私立学校に入れたり習い事をさせたい場合などは、養育費をもう少し残したりと、家庭によって用意すべき金額は前後します。

しかし、一生涯に渡ってこの金額が必要なわけではありません。

特に、子どもが成長するにつれて、将来にわたって必要な教育資金が減っていくため、備えが必要な金額は減少します。

また、わが国には、万が一の時に利用できる公的制度などがあります。

まずは、必要な保険金額を把握しつつ、万が一のことがあった際に利用にできる2つの制度を説明します。

公的保険制度を把握する

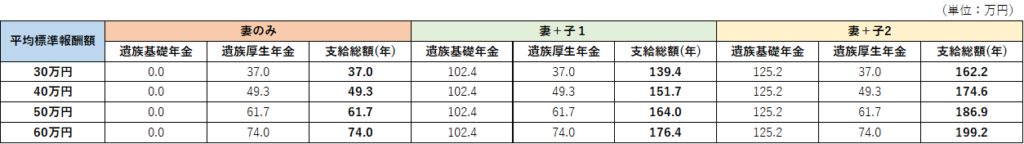

1つ目は、わが国の公的保険制度である遺族年金です。

遺族年金とは、国民年金や厚生年金を支払っている者が亡くなった際に、残された遺族に支払われる給付金のことです。

遺族年金には、遺族基礎年金と遺族厚生年金の2つがあります。

- 遺族基礎年金…国民年金を支払っている自営業・会社員などの遺族が対象。支給額は一律795,000円+子の加算額。子がいない妻は対象外。

- 遺族厚生年金…厚生年金を支払っている会社員などの遺族が対象。支給額は、収入に応じて決まる。

しかし、特に自営業の方の場合には、遺族基礎年金しか支払われないので注意が必要です。

会社員や公務員など、国民年金と厚生年金の両方に加入している方は、遺族基礎年金と遺族厚生年金の両方を受給できます。

参考までに、妻のみ・妻と子1人の世帯・妻と子2人の世帯の3つの世帯別に、平均標準報酬額別に受け取れる年金額を簡単に試算しました。

あくまで参考にはなりますが、例えば、平均標準報酬額が40万円の妻と子1人の世帯の場合、

- 会社員や公務員…年約152万円(約13万円/月)

- 自営業…年約102万円(約8万円/月)

となります。

遺族年金の受給期間は、

- 遺族基礎年金…子が18歳に到達する年度末まで

- 遺族厚生年金…基本的に一生涯(65歳以上は老齢基礎年金と原則併給できないのでどちらか)

です。

遺族年金の詳しい説明は、参考記事 【FP主婦が解説!】遺族年金とは?支給額はいくらもらえる?の記事を参考にしてください。

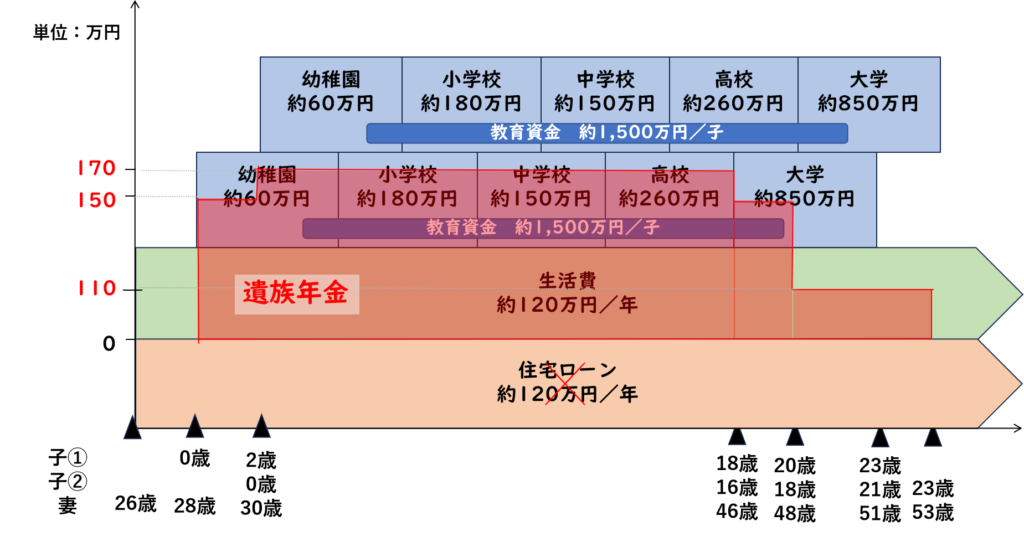

つまり、大黒柱が亡くなった場合には、遺族に国から毎月遺族年金が支払われるため、備えておくべき額からこの遺族年金の額を引き、残りの金額を生命保険で用意すればよいことになります。

住宅ローンの団体信用生命保険とは?

2つ目は、住宅ローンの団体信用生命保険です。

住宅ローンを組んでマイホームを購入した方は、団体信用生命保険に加入しています。

住宅ローン返済中に借入者が死亡した場合には、残りの住宅ローンは保険金から支払われて、ローンの残債がゼロになる保険のこと

したがって、万が一死亡した場合には、ローンの残債がなくなり、手元に住居が残るので、死亡後はローンの返済が不要になり、基本的に居住費用は不要になります。

賃貸に住んでいる場合には、死亡後も引き続き家賃を支払う必要があるので、その費用も生命保険として用意しておく必要があります。

生命保険で備えるべき金額

遺族年金や住宅ローンの団信を活用すれば、月々の生活費をこれらの制度で賄うことができますね。

例えば、平均標準報酬額が40万円の妻と子2人の世帯で会社員の夫が亡くなった場合、支払われる遺族年金は、

- 約174万円/年(約15万円/月)

です。

また、住宅ローンを組んでマイホームを購入していた場合には、月々の住宅ローンの返済が不要になります。

したがって、万が一のときに備えていた月々の生活費(20万円)が、

- 20万円(住宅ローン返済10万円+生活費10万円)

の場合、妻+子2人のときの毎月の遺族年金は約14万円なので、住宅ローンの返済も不要になることから、生活費は遺族年金で賄えることになります。

下の図は、次のような家庭が備えるべき金額と遺族年金で給付される額を示したものです。

- 妻と子2人の家庭

- 平均標準報酬額40万円

- 必要な教育資金…約1,500万円(子1人あたり)

横軸に示した妻と子の年齢のときに必要な資金を縦軸に積んであります。

例えば、妻が30歳、第1子が2歳、第2子が0歳のときにその年に備えておくべき金額は、

- その年の生活費…120万円(10万円×12か月)

- 第1子の23歳までの教育資金…1,500万円

- 第2子の23歳までの教育資金…1,500万円

です。

住宅ローンは、団体信用生命保険によって返済が不要になるので備える必要はありません。

このうち、遺族年金が170万円/年が給付されるので、基本的に、生活費は自分で備えなくても一応は大丈夫であり、子どもの教育資金(1人当たり約1,500万円)を生命保険で準備しておくと安心であるとわかります。

もちろん、生活費は、各家庭の生活水準によって異なるので、公的年金だけでは不十分という方は生命保険で用意しておく必要があります。

生命保険の選び方

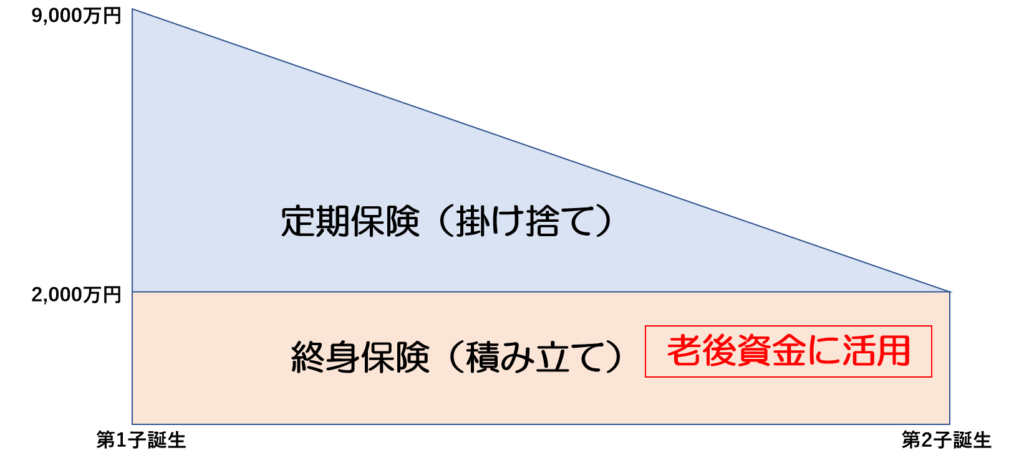

生命保険を選ぶ際には、2階建てで考えるのがポイントです。

終身保険や養老保険は、一生涯保障が続く・解約返戻金がある点で安心ですが、保険料が高いです。

現役の子育て世代が、必要な生命保険金をすべて終身保険で賄うのは、月々の出費が重なり、生活費が圧迫されてしまうので難しいですね。

そこで、終身保険と定期保険のメリットを生かし、両方を組み合わせて活用して備える方法がおすすめです。

終身保険は老後のサブ資金として考える

終身保険や養老保険は、一生涯保障が続くので、子育てが終わった後も保障が続きます。

また、どちらも掛け捨てではないので、

- 終身保険は保険料の一部が返ってくる

- 養老保険は満期時に保険金額と同額を受け取れる

ため、子育て時代に万が一のことがなかった際には、夫婦の将来への貯蓄として活用することができます。

つまり、万が一のことに備えながら将来への積み立てができるので、一石二鳥というわけです。

しかし、終身保険や養老保険は毎月の保険料も高くなるので、備えるべき金額をすべて終身保険などで用意するのではなく、最低限の一階部分に限定するのがおすすめです。

子育て中は定期保険を活用しよう

子育て中は、教育資金を用意する必要があることから、備えておくべき金額は大きくなります。

備えておくべき金額のうち、終身保険でも不足した分を定期保険の掛け捨てで用意して、子どもが成長するにつれて保険金額を少しずつ減らしていくように工夫しましょう。

生命保険の定期保険は、毎月の掛け金額が少額なものが多いので、家計にとってもあまり負担にならないので、ぜひ活用してみてください。

ライフスタイルに合わせて変える

生命保険は、ライフスタイルに合わせて見直すのが原則です。

特に、子どもが生まれたり学齢期のターニングポイントを迎えたときなどに適宜見直し、家計を圧迫しないように工夫して、無理なく将来に備えましょう。

子どもの入学や卒業時に見直す

生命保険は、基本的に残された家族のために備える保険です。

したがって、子どもが成長するにつれて備えておくべき金額は減少します。

子どもが入学・卒業するなどのタイミングで、生命保険を見直して、その時に本当に必要な金額を備え、不要な備えがないか見直すのがとても重要です。

終身保険を払い済みにする

終身保険で1階部分を整えたと思っても、ライフスタイルが変化して、

- 月々の保険料を支払うのが難しくなった

- 必要な生命保険金額が変わった

などと、終身保険を見直したいと考える機会が出てくると思います。

その際には、終身保険を解約して保障を終えるのではなく、払い済みにして保障を一部継続する方法があります。

終身保険の加入後に、途中で保険料の支払いを止めて、保険としての機能を残すこと

例えば、保険料払い込み期間30年で2000万円の保険金を契約していた場合、15年間支払ったときに保険料の支払いをストップしたいと考えたときには、

- 解約をする…解約返戻金を受け取る

- 払い済みにする…単純計算で1,000万円(当初の半分の保障)を残して継続する

という選択肢があります。

払い済みにすれば、保障を一部残せるので、これまでの保険料の支払いもムダにならないのでおすすめです。